Nominell rente og real rate - hva er forskjellen mellom dem?

Ganske ofte ser du ved første øyekast,Gunstige forslag som lover økonomisk uavhengighet. Dette kan være både bankinnskudd og muligheter for investeringsporteføljer. Men er alt så lønnsomt som reklame sier? Vi vil snakke om dette innenfor rammen av artikkelen, finne ut hva nominell rente og real rate er.

Rentesats

Men først, la oss snakke om grunnleggende om detteforretningsrente. Den reflekterer nominelt den fordelen en bestemt person kan få når han investerer i noe. Det bør bemerkes at det er mange muligheter til å miste besparelsene eller renten som en person skal motta:

- Kontraktens nebula;

- Uforutsete situasjoner (krise i et foretak eller en bankinstitusjon, som et resultat av hvilken det opphører å eksistere).

Derfor er det nødvendig å studere i detalj hvadu skal investere. Det skal huskes at renten ofte er en refleksjon av risikoen for at prosjektet blir studert. Så, de sikreste er de som tilbyr et avkastningsnivå på opptil 20%. Konsernet med økt risiko inkluderer eiendeler som lover opptil 70% per år. Og alt som er større enn disse indikatorene er faresonen, som ikke bør unngås uten erfaring. Nå, når det er teoretisk grunnlag, kan man også snakke om hva en nominell rente og real rate er.

Begrepet nominell rente

Bestem den nominelle renten er veldigrett og slett - det betyr verdien som er gitt til markedsverdier og anslår dem uten å ta hensyn til inflasjonen. For eksempel, du, leseren og banken som tilbyr et depositum på 20% per år. For eksempel har du 100 tusen rubler og ønsker å formere dem. Sett derfor inn banken i ett år. Og etter utløpet av perioden tok de 120 tusen rubler. Nettoresultatet ditt er så mye som 20.000.

Men er det virkelig så? Tross alt, i løpet av denne tiden, kan matvarer, klær, reise ha vesentlig økt, og si, ikke med 20, men med 30 eller 50 prosent. Hva å gjøre i dette tilfellet, for å få et reelt bilde av sakene? Hva bør prioriteres hvis det er et valg? Hva bør velges som referanse for deg selv: den nominelle kursen og realrenten eller noe en av dem?

Real bet

Her i slike tilfeller og det er slikindikator, som den reelle avkastningen. Det er bemerkelsesverdig at det er ganske enkelt å beregne. For å gjøre dette bør vi trekke den forventede inflasjonsrenten fra nominell rente. Fortsatt eksempelet som ble gitt tidligere, kan du si dette: du legger 100 tusen rubler i en bank med 20% per år. Inflasjonen var bare 10%. Som et resultat vil netto nominelt overskudd være 10 tusen rubler. Og hvis du justerer prisen, så 9000 av kjøpsmuligheten i fjor.

Dette alternativet lar deg mottaubetydelig, men profitt. Nå kan vi vurdere en annen situasjon der inflasjonen allerede har nådd 50 prosent. Du trenger ikke å være et geni i matematikk for å forstå at situasjonen tvinger deg til å lete etter en annen måte å spare og øke pengene dine på. Men alt dette har så langt vært i stil med en enkel beskrivelse. I økonomi brukes den såkalte Fisher-ligningen til å beregne alt dette. La oss snakke om ham.

Fisher likning og dens tolkning

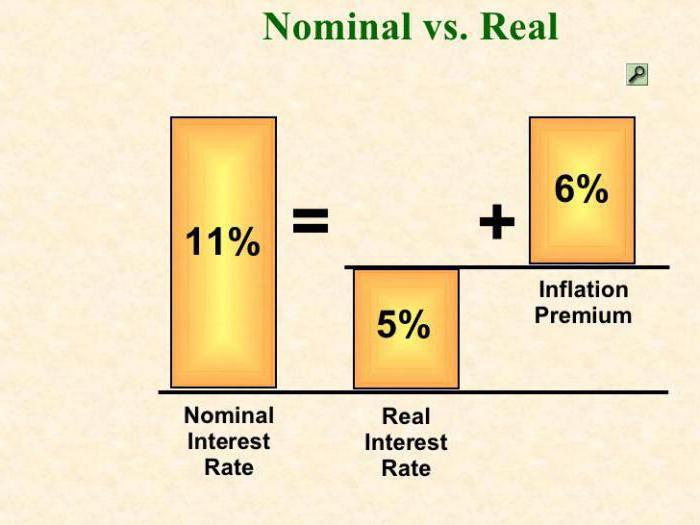

Snakk om forskjellen at de har en nominell renteog realprisen er kun mulig i tilfeller av inflasjon eller deflasjon. La oss se på hvorfor. For første gang ble ideen om forholdet mellom nominelle og reelle priser med inflasjon videreført av økonomen Irving Fisher. I form av en formel ser det slik ut:

NS = PC + OTI

NA er den nominelle avkastningen;

OTI - forventet inflasjonsnivå;

RS er en ekte innsats.

Ligningen brukes til den matematiske oversikten over Fisher-effekten. Det høres ut som dette: Den nominelle renten endres alltid med et beløp der den virkelige forblir uendret.

Det kan virke vanskelig, men nå forstår viflere detaljer. Faktum er at når forventet inflasjon er 1%, øker den nominelle verdien også med 1%. Derfor er det umulig å lage en høyverdig investeringsbeslutningsprosess uten å ta hensyn til forskjellene mellom priser. Tidligere leser du bare om avhandlingen, og nå har du matematiske bevis på at alt som er beskrevet ovenfor ikke bare er en oppfinnelse, men dessverre en trist realitet.

konklusjon

Og hva kan man si i konklusjon? Å ha alltid et valg, er det nødvendig å ta en høy kvalitet tilnærming til å velge et investeringsprosjekt for deg selv. Det spiller ingen rolle hva det er: et bankinnskudd, deltakelse i et investeringsfond eller noe annet. Og for å feilberegne fremtidig inntekt eller potensielle tap, bruk alltid økonomiske verktøy. Så, den nominelle renten kan gi deg et ganske godt fortjeneste nå, men når du vurderer alle parametrene, vil det vise seg at ikke alt er så rosa. Og de økonomiske verktøyene vil bidra til å beregne hvilken beslutning som vil være mest lønnsomt.